被華爾街冷落的以太坊:基本面與 ETH 價格為何背離?

作者:Clow 白話區塊鏈

2025 年,以太坊經歷了一場典型的「基本面與價格背離」。

8 月,ETH 價格突破 2021 年的前高,觸及 4,900 美元上方,創下歷史新高。市場情緒達到「極度貪婪」,關於「以太坊超越比特幣」的討論再次甚囂塵上。

然而好景不長,到年底,ETH 價格回落至 2,900 美元附近,較最高點下跌近 40% 。如果看近 365 天的數據,跌幅達 13.92%,波動率高達 141% 。

吊詭的是,這一年以太坊在技術上其實交出了一份亮眼的成績單:成功實施 Pectra 和 Fusaka 兩次里程碑式升級,徹底重構了網絡的擴容能力;Layer 2 生態呈現爆發式增長,Base 鏈年收入超越眾多公鏈;貝萊德等巨頭透過 BUIDL 基金確立了以太坊作為現實世界資產(RWA)首選結算層的地位,基金規模達超過 20 億美元。

技術在進步,生態在繁榮,但價格卻在下跌。

這場「基本面與價格背離」的背後,到底發生了什麼事?

通縮神話的破滅

要理解這場背離,必須從 Dencun 升級說起。

2024 年 3 月 13 日的 Dencun 升級,是導致以太坊通貨緊縮敘事崩塌的直接導火線。

此次升級的核心是引進 EIP-4844,透過 Blob 交易為 L2 提供專用的資料可用性層。技術上,這次升級堪稱完美── L2 的交易成本暴跌 90% 以上,Arbitrum 、 Optimism 等網路的使用者體驗大幅改善。但在代幣經濟學上,卻引發了劇烈震盪。

在 EIP-1559 機制下,ETH 的銷毀量 (通縮動力) 直接取決於區塊空間的擁塞程度。 Dencun 大幅增加了數據可用性的供給,但需求側並未同步跟上——雖然 L2 交易量正在增長,但 Blob 空間供過於求,導致 Blob 費用長期徘徊在接近零的水平。

數據最能說明問題。升級前,以太坊在高峰期日均銷毀可達數千 ETH;Dencun 升級後,由於 Blob 費用暴跌,整體銷毀量驟降。更關鍵的是,ETH 的發行量 (每個區塊約 1800 ETH/日) 開始超過銷毀量,以太坊從通縮重回通膨狀態。

根據 ultrasound.money 數據,2024 年以太坊的年通膨率從升級前的負值轉為正值,意味著 ETH 總供應量不再減少,而是每天淨增長。這徹底顛覆了「超音波貨幣」(Ultra Sound Money) 的敘事基礎。

Dencun 實際上暫時「殺死」了以太坊的通縮故事。 ETH 從一種「越用越少」的稀缺資產,變回了一種溫和通膨的資產。這種貨幣政策的突然轉向,讓許多基於」超音波貨幣」理論投資 ETH 的人感到失望並選擇離場。一位長期持有者在社交媒體上寫道:「我是因為通縮才買的 ETH,現在這個邏輯沒了,我為什麼還要持有?」

技術升級本是利好,但短期內卻成了價格殺手。這就是以太坊當下最大的悖論:L2 越成功,主網路價值捕捉越弱;使用者體驗越好,ETH 持有者越受傷。

L2 的雙面刃:吸血鬼還是護城河?

2025 年,關於 Layer 2 與 Layer 1 關係的爭論達到了頂峰。

從財務報表的角度來看,以太坊 L1 的狀況確實令人擔憂。 Coinbase 開發的 Base 鏈在 2025 年產生了超過 7,500 萬美元的收入,佔據了整個 L2 板塊近 60% 的利潤份額。相較之下,以太坊 L1 在 8 月雖然交易活躍,但協議收入僅 3,920 萬美元,甚至不如 Base 的一個季度。

如果將以太坊視為一家公司,其營收大幅下降,而市值依然高企,這在傳統價值投資者眼中顯得「昂貴」。

「L2 是寄生蟲,正在吸乾以太坊的血。」這是市場上的一種主流觀點。

但深入分析會發現,事情遠遠沒有這麼簡單。

L2 的所有經濟活動最終都以 ETH 計價。在 Arbitrum 或 Base 上,用戶支付 Gas 用的是 ETH,在 DeFi 協議中,核心抵押品是 ETH 。 L2 越繁榮,ETH 作為「貨幣」的流動性就越強。

這種貨幣溢價是無法單純用 L1 的 Gas 收入來衡量的。

以太坊正在從「直接服務用戶」轉型為「服務 L2 網路」。 L2 向 L1 支付的 Blob 費用,本質上是購買以太坊的安全性和資料可用性。雖然目前 Blob 費用低,但隨著 L2 數量的激增,這種 B2B 的收入模式可能比單純依賴散戶的 B2C 模式更具永續性。

一個類比是:以太坊不再是零售商,而是在做批次發生意。雖然單筆利潤低了,但規模效應可能更大。

問題在於,市場還沒有理解這種商業模式的轉變。

競爭格局:多面承壓

如果不談論競爭對手,就無法完整討論以太坊的困境。

根據 Electric Capital 的 2025 年度報告,以太坊依然是毫無爭議的開發者霸主,全年活躍開發者達到 31869 人,其全職開發者數量是其他生態無法比擬的。

但在新開發者的爭奪戰中,以太坊正在失去優勢。 Solana 的活躍開發者達到 17,708 人,較去年同期成長 83%,並在新入行開發者中表現搶眼。

更重要的是賽道分化。

在 PayFi(支付金融)領域,Solana 以高 TPS 和低費率確立了領導地位。 PayPal USD (PYUSD) 在 Solana 上的發行量激增,Visa 等機構也開始在 Solana 上測試大規模商用支付。

在 DePIN(去中心化物理基建)賽道,以太坊更是遭遇重挫。由於 L1 和 L2 之間的碎片化以及 Gas 費波動,明星項目 Render Network 在 2023 年 11 月遷移至 Solana 。 Helium 、 Hivemapper 等頭部 DePIN 項目均選擇了 Solana 。

但以太坊也並非全面潰敗。

在 RWA(現實世界資產)和機構金融領域,以太坊保持著絕對主導地位。貝萊德的 BUIDL 基金 20 億美元規模,大部分運作在以太坊上。這證明了在處理大規模資產結算時,傳統金融機構更信任以太坊的安全性。

在穩定幣市場,以太坊佔據 54% 的份額,約 1700 億美元,仍然是「網路美元」的主要載體。

以太坊擁有最資深的架構師和研究員,適合建構複雜的 DeFi 和金融基礎設施;而競爭對手則吸引了大量 Web2 轉型來的應用層開發者,適合建構面向消費者的 App 。

這是兩種不同的生態定位,也決定了未來的競爭方向。

華爾街的「曖昧」態度

「似乎沒得到華爾街主流金融機構的強勢認可。」

這種感覺並非錯覺。 The Block 數據顯示,截至年底,以太幣 ETF 淨流入約 98 億美元,而比特幣 ETF 則高達 218 億美元。

為什麼機構對以太坊如此「冷淡」?

核心原因是:由於監管限制,2025 年上市的現貨 ETF 剔除了質押功能。

華爾街最看重的是現金流。以太坊原生的 3-4% 質押殖利率本是其對抗美債的核心競爭力。然而,對於貝萊德或富達的客戶而言,持有一個「零息」的風險資產(ETF 中的 ETH),遠不如直接持有美債或高股息股票有吸引力。

這直接導致了機構資金流入的「天花板」效應。

更深層的問題是定位模糊。在 2021 年周期中,機構將 ETH 視為加密市場的「科技股指數」,即高貝塔資產——市場好,ETH 就應該漲得比 BTC 多。

但在 2025 年,這個邏輯不再成立。如果追求穩健,機構選擇 BTC;如果追求高風險高回報,他們轉向其他高性能公鍊或 AI 相關代幣。 ETH 的「阿爾法」收益不再明確。

然而,機構也並非完全放棄以太坊。

貝萊德 BUIDL 基金的 20 億美元全部在以太坊上,這釋放了一個清晰的信號:在處理數億美元級別的資產結算時,傳統金融機構只信任以太坊的安全性和法律確定性。

機構對以太坊的態度,更像是「戰略認可,但戰術觀望」。

翻盤的五大可能

面對當前的低迷,以太坊未來靠什麼翻盤?

第一,質押 ETF 的破冰。

2025 年的 ETF 只是「半成品」,機構持有 ETH 無法獲得質押收益。一旦有質押功能的 ETF 獲批,ETH 將瞬間變成一種年化收益 3-4% 的美元計價資產。

對於全球退休金、主權財富基金而言,這種兼具科技成長性(價格上漲)和固定收益(質押回報)的資產,將成為資產配置表中的標準配備。

第二,RWA 的爆發。

以太坊正在成為華爾街的新後端。貝萊德的 BUIDL 基金規模達 20 億美元,雖然目前已擴展到多鏈,以太坊仍是主要鏈之一。

2026 年,隨著更多國債、房地產、私募股權基金上鍊,以太坊將承載數兆美元的資產。這些資產雖然不一定產生高額 Gas 費,但會鎖定海量的 ETH 作為流動性與抵押品,大大減少市場流通盤。

第三,Blob 市場的供需逆轉。

Fusaka 導致的通貨緊縮失效只是暫時性的供需錯配。目前 Blob 空間利用率僅 20%-30%,隨著 L2 上誕生爆款應用程式(如 Web3 遊戲、 SocialFi),Blob 空間將會被填滿。

一旦 Blob 市場飽和,其費用將呈指數級上升。 Liquid Capital 分析,隨著 L2 交易量的成長,到 2026 年,Blob 費用可能貢獻 ETH 總銷毀量的 30%-50% 。屆時,ETH 將重回「超音波貨幣」的通縮軌道。

第四,L2 互通性的突破。

目前 L2 生態的片段化(流動性割裂、使用者體驗不佳)是阻礙大規模採用的主要障礙。 Optimism 的 Superchain 和 Polygon 的 AggLayer 正在建構統一的流動性層。

更重要的是基於 L1 的共享排序器技術。它將允許所有 L2 共享同一個去中心化排序器池,不僅解決了跨鏈原子交換的問題,還能讓 L1 重新捕捉價值(排序器需要質押 ETH)。

當使用者在 Base 、 Arbitrum 、 Optimism 之間切換如同在微信內切換小程式一樣流暢時,以太坊生態的網路效應將會呈指數級爆發。

第五,2026 技術路線圖。

以太坊的進化並未止步。 Glamsterdam(2026 上半年)將重點優化執行層,大幅提升智慧合約的開發效率與安全性,降低 Gas 成本,為複雜的機構級 DeFi 應用程式鋪路。

Hegota(2026 下半年)與 Verkle Trees 則是終局之戰的關鍵。 Verkle Trees 將允許無狀態客戶端的運行,這意味著用戶可以在手機甚至瀏覽器上驗證以太坊網絡,而無需下載 TB 級的資料。

這將使以太坊在去中心化程度上遙遙領先所有競爭對手。

小結

以太坊在 2025 年的表現「難看」,並非因為其失敗了,而是因為它正在經歷一場從「散戶投機平台」向「全球金融基礎設施」轉型的痛苦蛻變。

它犧牲了短期的 L1 收入,換取了 L2 的無限擴展性。

它犧牲了短期的幣價爆發力,換取了機構級資產(RWA)的合規與安全護城河。

這是一場商業模式的根本轉變:從 B2C 到 B2B,從賺交易手續費到做全球結算層。

對投資人而言,現在的以太坊就像是 2010 年代中期轉型雲端服務時的微軟—— 雖然股價暫時低迷,且面臨新興對手的挑戰,但其建構的深層網路效應和護城河,正在為下一個階段積蓄力量。

問題不在於以太坊能否崛起,而是市場何時理解這場轉型的價值。

(以上內容獲合作夥伴 PANews 授權節錄及轉載,原文連結 | 出處: 白話區塊鏈)

〈被華爾街冷落的以太坊:基本面與 ETH 價格為何背離?〉這篇文章最早發佈於《區塊客》。

您可能也會喜歡

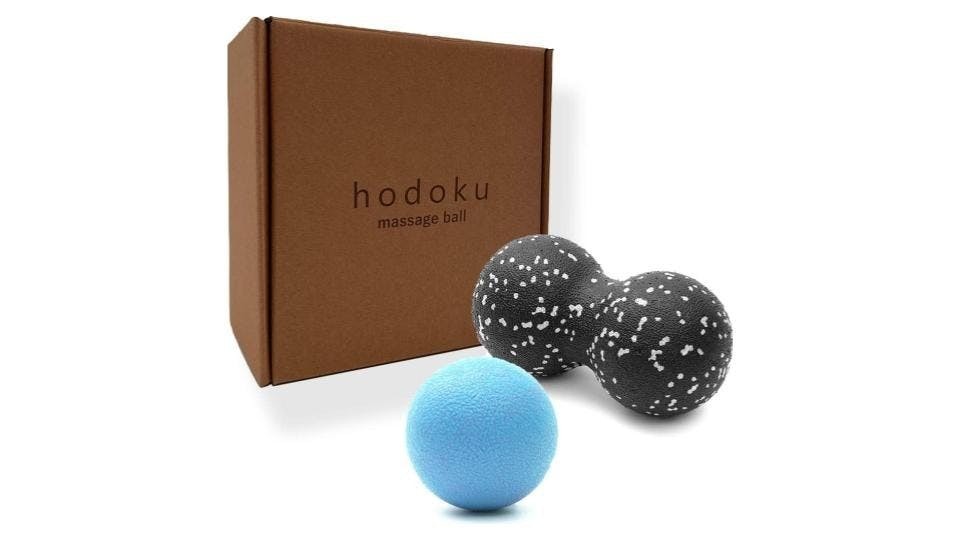

忙到沒時間放鬆?日亞熱銷 hodoku 超快速筋膜按摩球,在家也有整骨院等級的舒壓感。

大的來了!川普對等關稅案預計9日宣判,三種裁決結果推演