為何 MicroStrategy 的崩潰可能成為 2026 年加密貨幣市場的下一個黑天鵝事件

Strategy(前身為 MicroStrategy)是持有比特幣最多的企業,擁有 671,268 BTC,佔所有流通比特幣的 3.2% 以上。這使該公司成為比特幣生態系統中的高風險基石。

如果它崩潰,影響可能會超過 2022 年 FTX 的倒閉。以下是這種威脅真實存在的原因、可能觸發它的因素,以及後果可能有多嚴重。

MicroStrategy 是一個槓桿比特幣賭注

MicroStrategy 的整個身份現在與比特幣綁定。該公司花費超過 500 億美元購買 BTC,主要使用債務和股票銷售。其軟體業務每年僅帶來 4.6 億美元收入,這只是其風險敞口的一小部分。

截至 2025 年 12 月,其股票交易價格遠低於其比特幣持有量的價值。市值約為 450 億美元,但其 BTC 價值約為 590-600 億美元。

MicroStrategy 2025 年下半年的股價。來源:Google Finance

MicroStrategy 2025 年下半年的股價。來源:Google Finance

投資者對其資產打折扣,是因為對稀釋、債務和可持續性的擔憂。

其平均 BTC 成本基礎約為 74,972 美元,其最近購買的大部分是在 2025 年第四季度比特幣的峰值附近。

其估值的 95% 以上取決於比特幣的價格。

如果 BTC 急劇下跌,該公司可能會陷入困境——持有數十億美元的債務和優先股,無路可走。

例如,自 10 月 10 日以來比特幣下跌了 20%,但 MSTR 在同一期間的損失超過了兩倍。

MSTR 股票在 2025 年與 NASDAQ-100 和 S&P 500 的表現比較。來源:Saylor Tracker

MSTR 股票在 2025 年與 NASDAQ-100 和 S&P 500 的表現比較。來源:Saylor Tracker

是什麼讓這成為黑天鵝風險?

MicroStrategy 使用激進策略來資助比特幣購買。它出售普通股並發行新型優先股。

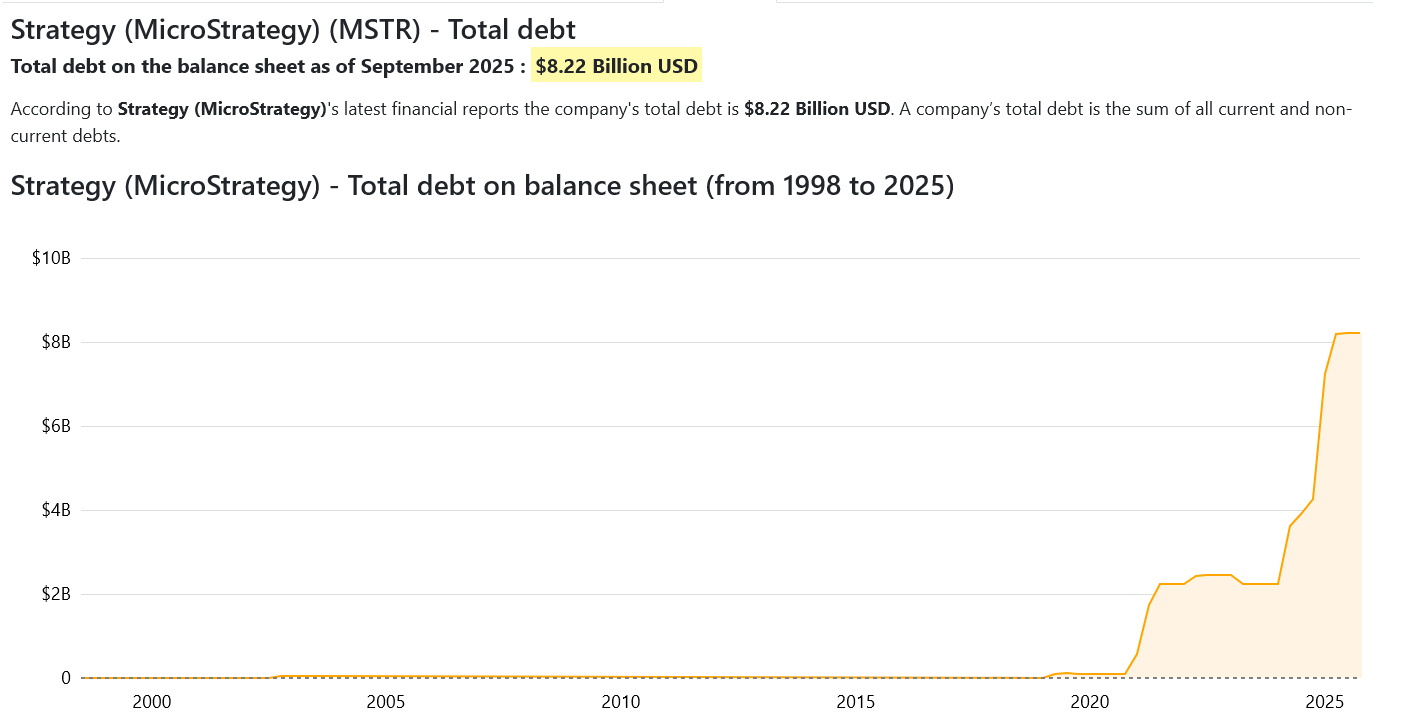

它現在欠下超過 82 億美元的可轉換債務,並擁有超過 75 億美元的優先股。這些金融工具需要大量現金流出:每年 7.79 億美元的利息和股息。

在當前水平下,如果比特幣跌破 13,000 美元,MicroStrategy 可能會資不抵債。這在短期內不太可能發生,但 BTC 的歷史顯示 70-80% 的回調很常見。

大幅崩盤,尤其是如果與流動性緊縮或 ETF 驅動的波動性配對,可能會將公司推向困境。

Strategy 截至 2025 年第三季度的總債務。來源:Companies Market Cap

Strategy 截至 2025 年第三季度的總債務。來源:Companies Market Cap

與 FTX 不同,MicroStrategy 不是交易所。但其失敗的影響可能更深遠。除了少數 ETF 和政府之外,它擁有的比特幣比任何實體都多。

強制清算或對 MicroStrategy 崩潰的恐慌可能會使 BTC 的價格急劇下跌——在加密市場中創造反饋循環。

MicroStrategy 承諾不出售其 BTC,但這取決於其籌集現金的能力。

截至 2025 年底,它持有 22 億美元的儲備。這足以支付兩年的支出。但如果 BTC 下跌且資本市場關閉,這個緩衝可能會消失。

Michael Saylor 的 Strategy 崩潰的可能性有多大?

概率不是二元的。但風險正在上升。

MicroStrategy 目前的處境很脆弱。其股票今年下跌了 50%。其 mNAV 低於 0.8 倍。機構投資者正在轉向比特幣 ETF,它們更便宜且不那麼複雜。

指數基金可能會因其結構而放棄 MSTR,引發數十億美元的被動資金流出。

MicroStrategy mNAV。來源:Saylor Tracker

MicroStrategy mNAV。來源:Saylor Tracker

如果比特幣跌破 50,000 美元並維持在該水平,該公司的市值可能會低於其債務負擔。屆時,其籌集資本的能力可能會枯竭——迫使做出痛苦的決定,包括資產出售或重組。

2026 年完全崩潰的可能性很低,但並非遙不可及。根據當前資產負債表風險、市場行為和比特幣波動性,粗略估計可能將概率置於 10-20% 之間。

但如果它確實發生,損害可能會超過 FTX 的崩潰。FTX 是一個中心化交易所。MicroStrategy 是比特幣供應的主要持有者。

如果其持有的比特幣湧入市場,比特幣的價格和信心可能會受到嚴重打擊。這可能會引發整個加密市場更廣泛的拋售。

您可能也會喜歡

老花眼撲克牌怎麼玩?挑戰你的專注力與反應速度

日本麥當勞推出勇者鬥惡龍聯名漢堡與史萊姆飲料