صدمة الطلب القادمة وتأثير المضاعف: سوق العملات المشفرة يستعد لزخم قوي، بحسب المدير التنفيذي للاستثمار في Sygnum فابيان دوري

في مقابلة مع Cryptonews.com، يناقش فابيان دوري، المدير الاستثماري في بنك الأصول الرقمية Sygnum، صدمة الطلب المحتملة طويلة المدى، وقوة "تأثير المضاعف"، وانكماش العرض السائل لبيتكوين، وتوسع الطلب على صناديق الاستثمار المتداولة، وتأثير هذا التحول على سوق العملات المشفرة، والمزيد.

في رسالة بريد إلكتروني حديثة، جادل دوري بأن سوق العملات المشفرة قد يواجه صدمة طلب طويلة المدى، وليس تدفقات مضاربة قصيرة الأجل.

يأتي هذا في أعقاب تقدم تنظيمي كبير، خاصة في الولايات المتحدة، مما جعل إطلاق صناديق الاستثمار المتداولة للعملات المشفرة أسهل، مما عزز المشاركة الهيكلية الأعلى من المخصصين المؤسسيين.

وفقاً لدوري، "هذا التحول جزء من "تجارة تخفيض القيمة" الأوسع." تعيد المؤسسات تخصيص استثماراتها في الأصول النادرة وغير القابلة للتخفيف، مثل العملة المشفرة الأولى في العالم، بيتكوين.

علاوة على ذلك، فإن الطلب على صناديق الاستثمار المتداولة "يمتص العرض المتداول بشكل مطرد"، والبنوك الكبيرة، بما في ذلك بنك أوف أمريكا ومورغان ستانلي، تعمل على توسيع "الوصول إلى صناديق بيتكوين الفورية المتداولة وسط ارتفاع الدين السيادي وعدم اليقين المستمر بشأن التضخم."

ناقشت Cryptonews.com هذا التحول الجدير بالملاحظة مع دوري بمزيد من التفصيل. مقابلتنا أدناه.

CN: هل يمكنك التوسع في رأيك بأن صناديق الاستثمار المتداولة ستواجه صدمة طلب طويلة المدى؟

كما تم إثباته بشكل كامل في الجولة الأولى من صناديق بيتكوين التاريخية المتداولة، فإن الطلب الكبير له تأثير مضاعف قوي، حيث يؤدي كل دولار واحد من الطلب إلى 20 أو 30 دولاراً إضافياً في القيمة السوقية مع جفاف السيولة.

مع دخول أموال جديدة إلى السوق، فإن العرض المحدود يفرض تصعيداً سريعاً في السعر. من المتوقع أن يشتد هذا الضغط التصاعدي مع امتصاص التدفقات المبكرة، مما يترك بيتكوين أقل متاحاً للطلب اللاحق. هذا ما نعنيه بـ "صدمة الطلب" - عندما يتجاوز مقدار الأموال القادمة إلى السوق العرض المتاح للبيع، يتعرض السعر لصدمة تصاعدية.

تمزق العرض السائل خلال الأشهر الأخيرة في اتجاهين - من جهة، أدى ظهور أدوات استحواذ جديدة مثل (Micro)Strategy وTwenty One Capital وغيرها والتبني المؤسسي المتقدم إلى خفض العرض السائل، بينما من جهة أخرى ساهم ميل الحائزين لفترات طويلة جداً لبيع أجزاء من تعرضهم خلال الارتفاع الأخير في زيادة العرض السائل.

بشكل عام، فإن الانخفاض الكبير في أرصدة بيتكوين في البورصات يدل على أن العرض السائل ينخفض بشكل كبير، وفقاً لـCryptoQuant، من حوالي 1.5 مليون بيتكوين في النصف الأول من 2025 إلى حوالي 1.1 مليون بيتكوين بنهاية العام.

CN: لقد جادلت بأن "الطلب المستدام على صناديق الاستثمار المتداولة يمكن أن يؤثر على اكتشاف الأسعار حتى عام 2026." هل يمكنك إخبارنا المزيد؟

كما لوحظ أعلاه، فإن صناديق الاستثمار المتداولة لها تأثير مضاعف قوي في أي حال. ما يجعل هذا أكثر أهمية هو كيفية تغير وتيرة وحجم التبني. تقليدياً، تميل المؤسسات المالية إلى التحرك ببطء بسبب دورات الاستثمار الطويلة، وعمليات الموافقة الداخلية المعقدة، ومتطلبات تعديل الإجراءات التشغيلية وإدارة المخاطر بشكل متوافق.

مع التطورات التنظيمية الأخيرة، بما في ذلك انخفاض الحواجز أمام إطلاق صناديق العملات المشفرة المتداولة، نشهد مشاركة من المخصصين المؤسسيين بمعدل أسرع وأعلى بكثير من التدفقات التكتيكية السابقة.

من المحتمل أن يكون لهذا تأثير كبير على اكتشاف الأسعار، حيث يتكيف السوق مع منطقة غير مستكشفة.

CN: ماذا يعني هذا للسوق؟

تتوقع بلومبرغ تدفقات رأسمالية تتراوح بين 15 مليار دولار و40 مليار دولار خلال عام 2026 - ومن المرجح أن يكون هذا أقرب إلى الحد الأعلى إذا، كما هو متوقع، خفض الاحتياطي الفيدرالي الأمريكي أسعار الفائدة هذا العام. إذا أقر مجلس الشيوخ الأمريكي قانون CLARITY، فيجب أن تتسارع تدفقات رأس المال بشكل أكبر.

بالنظر إلى تأثير المضاعف المذكور أعلاه، يمكننا أن نتوقع زخماً قوياً في سوق العملات المشفرة. بالطبع، هذا مجرد واحد من بين عدد من العوامل التي تحرك الأمور.

على نطاق أوسع، ارتبطت تدفقات صناديق العملات المشفرة المتداولة تاريخياً بشكل إيجابي مع أداء السوق. تجذب الأسواق القوية التدفقات الداخلة والإنشاءات الصافية، بينما تؤدي الانسحابات إلى عمليات الاسترداد. في الوقت نفسه، هناك أدلة وافرة على أن حاملي صناديق بيتكوين المتداولة يقدمون دعماً طويل المدى - فقط شاهد، على سبيل المثال، كيف حافظوا على قوتهم خلال الانسحاب الأخير.

مع العوامل المختلفة التي كانت تاريخياً داعمة للأصول المشفرة - مثل تسارع دورة الأعمال، أو تحسين ظروف السيولة أو الأنشطة القوية على السلسلة، على سبيل المثال - وتقدم كل من التبني المؤسسي والسيادي، نتوقع بشكل عام مساراً نمو للتخصيصات في صناديق الاستثمار المتداولة القائمة على العملات المشفرة في عام 2026.

CN: هل تتوقع أن يستمر الطلب عند هذا المستوى على المدى القريب والمتوسط؟

هناك بالطبع متغيرات كثيرة، بما في ذلك المؤشرات الكلية مثل التضخم وأرقام سوق العمل التي يمكن وستؤثر على الطلب. لكن الكثير يعتمد أيضاً على قانون Clarity.

إذا ومتى تم تمرير هذا، فإننا نتوقع بالتأكيد أن تستمر الطلبات الجديدة بما يتجاوز BTC و ETH، مع زيادة الطلب على عائدات التخزين لتحفيز الطلب بشكل أكبر، وقد تظهر المنتجات القائمة على المؤشرات أو السلال كحدود جديدة.

من المهم أن نتذكر، مع ذلك، أن التوكنات الأساسية يجب أن تفي بسيولة السوق والتداول والحضانة والمراقبة والشروط الأخرى لضمان استدامة هذا الطلب على المدى الطويل.

CN: ما الذي قد يؤثر على الطلب؟

يمكن أن تنشأ زيادة الطلب من مجموعة كبيرة من المصادر. من المتوقع أن تساهم حكومات الولايات والحكومات المحلية التي تسعى للحصول على أصول احتياطية، والتخصيصات من المستثمرين المؤسسيين الكبار، وربما خزائن الشركات، جميعها في صافي الطلب التراكمي الذي يغذي تأثير المضاعف هذا، في تدافع.

بالنسبة للمؤشرات المستقبلية، من الأهمية بمكان النظر إلى ما هو أبعد من العملات المشفرة الأساسية. على سبيل المثال، القيمة السوقية للعملات المستقرة هي إشارة بديلة قوية، حيث تشير الارتفاعات عادة إلى توجيه المزيد من الأموال إلى سوق العملات المشفرة.

CN: ما هي العوامل الرئيسية التي يمكن أن تكون في اللعب هنا؟ كيف سينعكس ذلك على السوق؟

دخلنا عام 2026 وسط عدم يقين جيوسياسي كبير، مما يسلط الضوء على مدى صعوبة توقع النطاق الواسع من المخاطر السياسية العالمية التي يمكن أن تؤثر على الأسواق. حتى نقاط الاشتعال الجيوسياسية المحددة لديها القدرة على تعطيل الطلب ومعنويات المستثمرين بطرق يصعب التنبؤ بها.

على الجبهة الاقتصادية، سيكون الذكاء الاصطناعي مرة أخرى أحد العوامل المحددة، حيث يمكن أن يسحب في عدد من الاتجاهات: من الضغوط الهبوطية التي تمارسها (المحتملة) انخفاض الطلب على العمالة أو، كما يتوقع البعض، انهيار كبير في السوق، إلى الاتجاه الصعودي من الدمج المتزايد للذكاء الاصطناعي مع العملات المشفرة، مما يجلب معه موجة جديدة من المنفعة وبالتالي القيمة.

قد يعجبك أيضاً

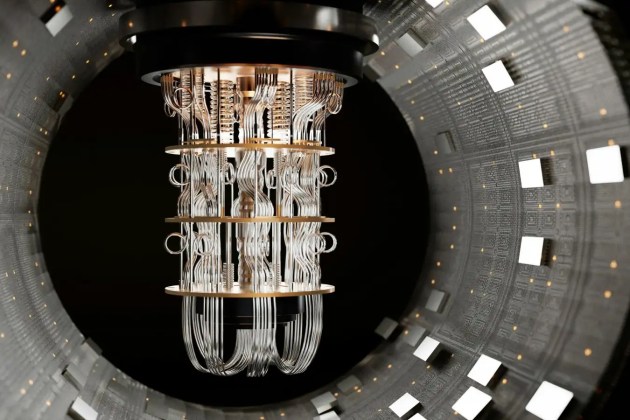

إيثريوم تشكل فريقاً للحماية من التهديد الكمي

خبير أسلحة قلق من "ادعاء جنوني تماماً" لمحامي الولايات المتحدة حول إطلاق النار في وزارة الأمن الداخلي